包装用水市场有多大空间:高端瓶装水的总利率是普通水的六到七倍

农夫山泉的获批上市让我们再一次关注看似朴素的包装水。

根据农夫山泉招股说明书显示,2019年,农夫山泉主营业务收入240.21亿元,其中包装水产品143.46亿元,占比近60%。

虽然果汁饮料、功能饮料、茶饮料层出不穷,层出不穷,但包装水仍是农夫山泉的“摇钱树”。事实上,就饮料品类而言,瓶装水仍然是比例最高的细分市场。

包装水看似普通,但农夫山泉的毛利率确实很高。2019年,农夫山泉包装饮用水产品毛利率高达60.2%,在食品饮料行业几乎次于白酒。

而且这个市场从不缺少竞争对手。

据AC尼尔森统计,2018年中国瓶装水行业中,CR3(前三大品牌市场份额)和Cr6(前六大品牌市场份额)分别达到57.9%和80.5%,农夫山泉、益宝、白水山、康师傅、宾露、娃哈哈六大品牌占比80%。

在过去的十年里,包装饮用水行业经历了快速发展。2005年至2013年,产值从200亿元快速增长到千亿元以上,年均复合增长率超过22%;此后,包装饮用水市场增速逐步放缓,2018年增速近20年来首次出现下滑。

欧睿国际统计数据显示,2018年,中国瓶装水产业规模1830.9亿元,同比增长9.5%,近五年复合增长率为11.5%。该机构预计,未来五年,该行业的销售额预计将保持7%-9%的增长率,销售增长率将保持在6%-7%左右。

从六大厂商市场份额的演变趋势来看,2015-2018年,农夫山泉、伊宝、白水山的市场份额稳步上升,其中中高端产品和天然矿泉水越来越受到消费者的认可;而拥有低端产品线的康师傅、宾露、娃哈哈的市场占有率都有不同程度的下降,而低端瓶装水的市场占有率却在下降。

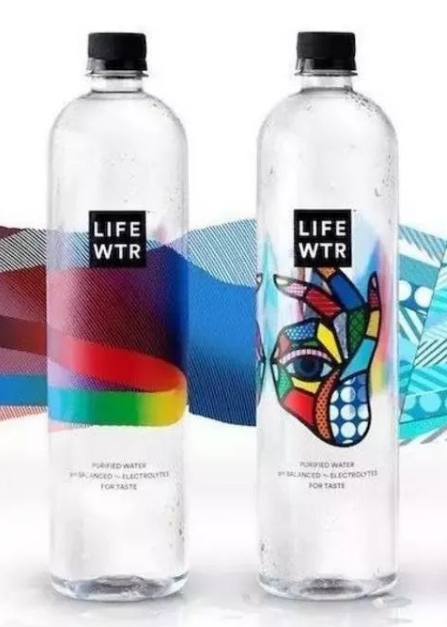

在行业集中度高、增长速度缓慢的背景下,越来越多的企业开始向高端迈进,包括国产品牌和外资品牌。从具体类别来看,中低端包装水市场集中度较高,格局已基本定型。目前,竞争空间集中在中高端市场。

雀巢(Nestlé) 和达能(Danone) 是世界上两大包装用水生产商,都把高端水作为中国包装水市场的战略发展方向。在过去的两个月里,达能将其经营了 30 多年的伊利饮用水业务(品牌和工厂)卖给了深圳通友贸易有限公司,只保留了进口的高档饮用水品牌,如依云(依云)和福维克(Volvic)。雀巢已决定在中国销售雀巢和云南山泉两大本土品牌的包装水业务,并推出其高端饮用水品牌普纳(Puna),为中国高端水市场添加代码。

一些业内人士对笔者说,外国企业选择剥离市场份额低、缺乏竞争优势的中低端包装水业务,对增加中国高端水务业务持乐观态度,表明它们对市场需求和发展趋势非常敏感和准确。

高端瓶装水的毛利率比普通瓶装水高出六到七倍。尼尔森数据显示,中国市场高端瓶装水的增长率高达 46% 至 50%。据保守估计,未来几年,中国高端瓶装水市场的产能将不低于 100 亿元,这已成为最具想象力的包装饮用水板块。不仅有品牌和资金优势的外国企业瞄准这一行业,本土企业也渴望尝试。

2018 年,伊利宣布计划在吉林省安图县长白山投资 7.44 亿元(8.430,≤0.04,0.47%),建设伊犁长白山天然矿泉水饮料项目(计划于 2021 年投产),瞄准百年老山、昆仑山等中端品牌。农山泉早在 2015 年就推出了高档矿泉水、天然饮用水(适合婴幼儿饮用)和学生天然矿泉水的玻璃瓶,进一步加强了高端产品线的布局。

包装水产业看似简单牟利,技术壁垒不高,其实也存在一定的壁垒,主要集中在优质水资源、品牌和渠道,占据优质水资源、品牌营销能力、企业渠道成本控制能力可以在行业中占据主导地位。

以所占比例最高的 "农山泉" 和 "益宝" 为例,两家企业分别生产天然水和纯净水产品,这两家企业均于上世纪 90 年代开始生产包装水,并在全国各地建立了生产基地和强大的分销网络,有效地降低了运输成本和其他渠道的成本。

无论是具有悠久品牌历史和雄厚资本实力的国外高端水,还是更具本土特色的国内高端水,都有必要在即将成长为规模数百亿的高端水市场的高端水市场中分一杯羹,做好产品、讲好故事、建好渠道。