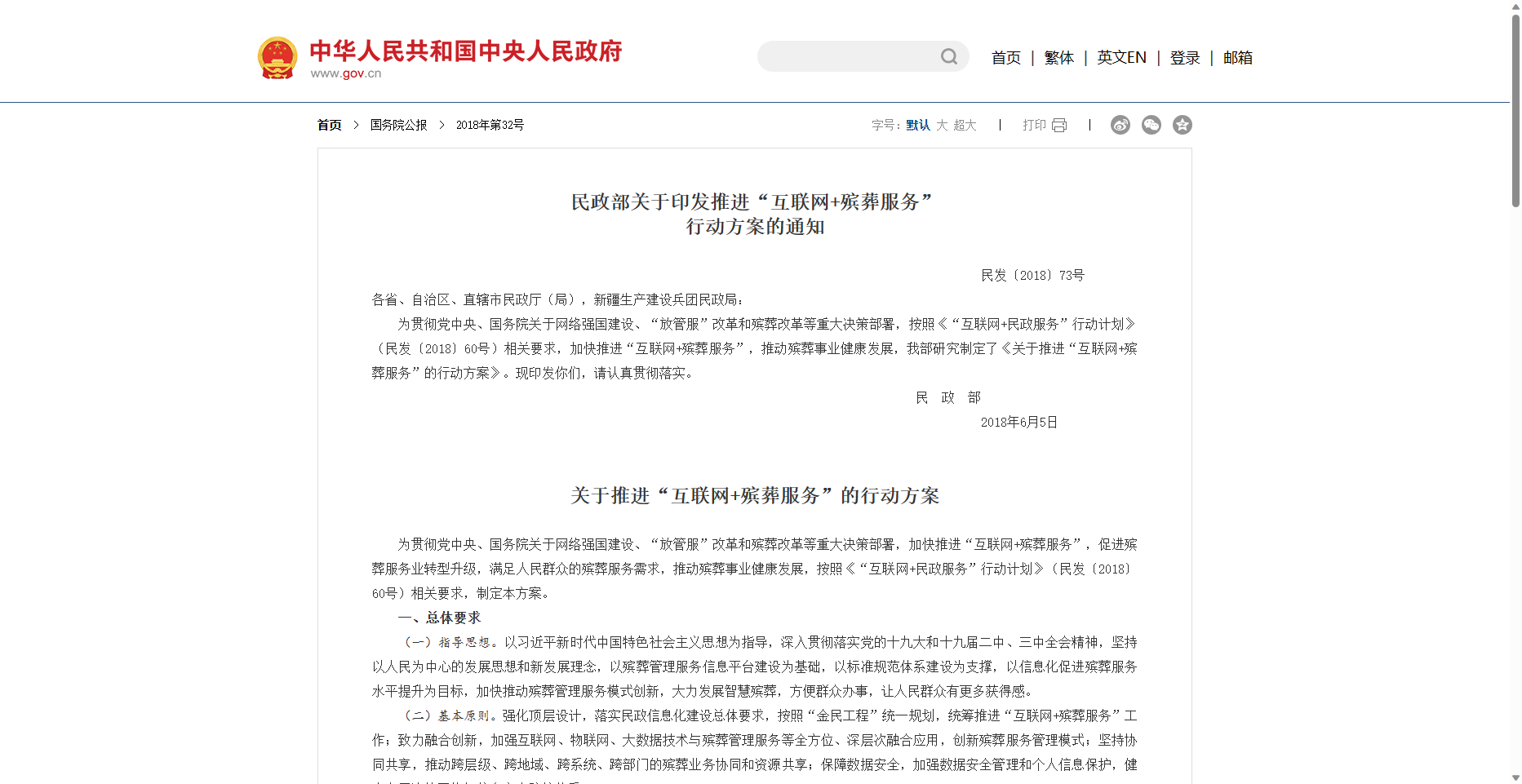

大额公转私怎样合理合法,减少企业税负?

当企业进行公开和私人转让时,它们必须缴纳20%的股东股息税,例如,500万的利润支付公司所得税的25%,125万英镑,20%的企业所得税750000,最后,老板的利润缩水了一半以上,一些老板认为公司的收入是自己的,直接从公共账户流向个人,而不是以贷款支付股息税的形式。如果不支付,就会给企业留下严重的税收风险。

为什么公司不能随意上市和私有化?

一、公司是法人,有自己的责任,也有法律、法规和公司章程的规定。作为公司的股东,从公司提取资金必须在规定的范围内。

二、如果资金是随意从公司提取的,那么就会出现股东和公司财产的混合。当公司最终有无法偿还的外部责任时,股东可能无法使用"有限责任",但需要对公司的责任承担连带责任,这本身对股东是不利的。

3.此外,股东以多种方式提取资金,可视为股利,需要缴纳相关税费。对股东本身而言,这可能不符合成本效益。

那么,在这种情况下,进行公开和私人转让是合理和合法的吗?

一、人员工资奖励:工资奖金由职工工资卡支付,并履行代扣代缴的义务。

二、企业税后利润:个体工商户和独资企业定期扣除费用,缴纳经营所得税后利润,并将税后利润通过公共帐户转帐给企业负责人。

3.旅行费用:公费转帐给推销员出差,出差回来后,公费将被申报,退款也会越来越多。

四、股东股利:企业股利收入,通过公共账户向个人股东支付,并转让的金额已缴纳股利税。

(五)个人合作:劳务报酬通过公共帐户转移给个人,转移金额是劳务报酬的所得税税后报酬。

6.个人采购:向个人购买物品,并取得代税务部门发出的账单,并将其转售至个人帐户

7.贷款:所转移的款项是公司向个人提供的贷款。

8.违约金:公司向个人支付违约赔偿金和赔偿。

九、个人独资企业的利润分配:属于独资企业的企业,扣除经营所得的费用、缴纳营业税后,定期通过公共帐户打电话给个人独资企业的负责人。由于个人独资企业按照"生产经营收入"缴纳个人所得税,这种税后利润与公司一样不存在股东红利的个税问题。

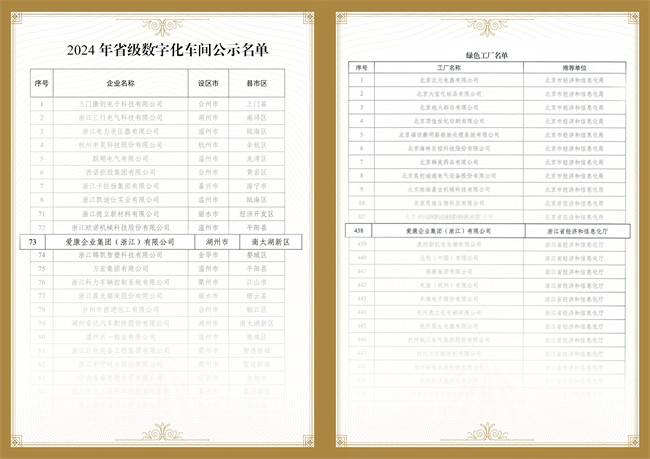

目前,更广泛的做法是通过个人独资企业的批准和征收,解决企业进入成本和公有向私营的问题。

在有政策的园区内设立独资企业,享受当地批准的征收政策,按发票金额的10%计算个人经营所得税,逐步计算个人经营所得税。增值税为3%,个人经营所得税为0.5%≤2.19%,综合税率约为5%。

例如,一家公司有五百万股利要解决。如果按20%的税率计算,就要缴纳100万股利税。在税务园区内可以设立一个独资企业,以商业分包的形式批准和收取股息。其中50万必须缴纳:

分包给独资企业:

"增值:500/0.03*3%=145600

"额外:14.56*6%=8700

"个人营业收入税:500/0.03*10*30-4.05=105100

独资企业不要求支付企业收益和股东红利

总计:10.51≤0.87/14.56=259400